تحلیلگران اقتصادی مجلس در یک گزارش با آنالیز وضعیت تورم در سال گذشته، بازیگران اصلی تورم در سالجاری را معرفی کردند. بررسیهای این گزارش نشان میدهد در صحنه تورمی سال ۱۳۹۷، «افزایش قیمت تولیدکننده بهواسطه رشد نرخ ارز»، «کسری بودجه سالجاری»، «روند افزایشی نقدینگی» و «احتمال بازگشت برخی تحریمها» نقش عوامل موثر در افزایش نرخ تورم را ایفا خواهند کرد. در مقابل عواملی نظیر «کاهش قابلتوجه قیمت کالاهای جهانی» و «بالا بودن نرخ سود بانکی» نقش کاهشی تورم را ایفا کنند. کارشناسان معتقدند که تغییرات کوتاهمدت نرخ تورم در ماههای آینده تا حد زیادی به تصمیم سیاستگذار بستگی دارد و لازم است سیاستگذار استراتژی مشخص خود را درخصوص «بازار ارز» و«نرخ سود بانکی» را اعلام کرد. این گزارش درخصوص به کارگیری سیاستهای ارزی تاکید میکند: «دولت باید درخصوص نرخ ارز استراتژی و سیاست مشخصی داشته باشد. ادامه روند فعلی در بازار ارز که منجر به کاهش و حراج ذخایر ارزی (داراییهای خارجی بانک مرکزی) کشور شده، باعث شده است سیاستگذار اصلاح در بازار مالی و کاهش نرخ سود را به تعویق بیندازد. این اقدام هزینه زیادی برای کشور در پی داشته و نمیتواند برای مدت طولانی ادامه داشته باشد. بنابراین نرخ ارز باید بهصورت تدریجی و با اعلام قبلی استراتژیهای کوتاهمدت روند افزایشی داشته باشد.» گزارش مرکز پژوهشهای مجلس با عنوان «تحلیل تورم در سال ۱۳۹۶» ازسوی زهرا کاویانی تهیه و تدوین شده و متقاضی آن معاونت پژوهشهای اقتصادی است. این گزارش در سه بخش به تحلیل وضعیت تورم در سالهای اخیر میپردازد. تحلیل وضعیت تورم در سالهای اخیر، تغییرات نرخ تورم در دو سال اخیر و عوامل موثر بر نرخ تورم کوتاهمدت در بخش سوم بررسی میشود.

عوامل موثر در کاهش نرخ تورم

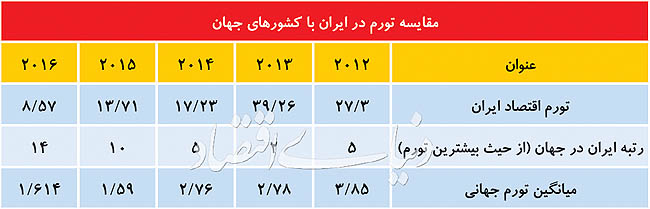

در بخش اول این گزارش روند کلی تورم در سالهای اخیر بررسی شده است. براساس بررسیهای این گزارش پس از افزایش قابلتوجه تورم از سال ۱۳۹۰ و قرار گرفتن در نقطه اوج آن در خردادماه ۱۳۹۲ که نرخ تورم نقطه به نقطه ۴۵ درصدی را برای این ماه ثبت کرده، از تیرماه سال ۱۳۹۲ نرخهای تورم ماهانه رو به کاهش گذاشته و این روند کاهشی کم و بیش تا سال ۱۳۹۶ حفظ شده است. دلایل کاهش تورم از سال ۱۳۹۲ بهرغم رشد نقدینگی گسترده، ناشی از تصمیم سیاستگذار بر کنترل پایه پولی (کاهش عرضه ذخایر) بهرغم تقاضای بالای ذخایر ازسوی شبکه بانکی در ابتدا و پس از آن نرخ سود حقیقی بالا بهواسطه عدم تعادل ترازنامه شبکه بانکی بوده است. البته برخی عوامل دیگر مانند کاهش شاخص قیمتهای جهانی و کاهش تورم وارداتی و همچنین کاهش انتظارات تورمی نیز بر روند کاهشی تورم اثرگذار بوده است. نگاهی به روند نرخ رشد نقدینگی و تورم نشان میدهد که از سال ۱۳۹۴ به بعد تناسب چندانی بین نرخ رشد نقدینگی و تورم وجود نداشته است. این عدم تناسب به علت نرخ سود حقیقی بالا و تاثیر آن بر کاهش سرعت گردش پول(تغییر ترکیب نقدینگی) است که موجب قفل شدن منابع در شبکه بانکی شده است. نرخ بالای سود بانکی باعث شده تا سهم بالایی (بین ۸۰ تا ۹۰ درصد در سالهای اخیر) از نقدینگی را شبه پول تشکیل دهد که جزء غیرسیال نقدینگی بوده و سیالیت و سرعت گردش آن بسیار پایینتر از سپردههای دیداری است. افزایش سهم شبه پول از نقدینگی به معنای کاهش تقاضای کل نیز هست که خود بر روند کاهشی تورم تاثیرگذار بوده است. بهطوریکه نرخ سود حقیقی بالا باعث کاهش مصرف و کاهش تقاضای کل میشود. همچنین از آنجا که کمتر فعالیت اقتصادی میتواند سودی متناظر نرخ سود بانکی به دست دهد؛ بنابراین سرمایهگذاری نیز کاهش یافته که خود به کاهش تقاضای کل منجر میشود؛ بنابراین بالا بودن نرخ سود بانکی اصلیترین عامل کاهش نرخ تورم و عدم افزایش متناسب آن با تورم در سالهای اخیر بوده است.

ارتباط ضعیف نقدینگی و تورم

بخش دوم از این گزارش وضعیت نرخ تورم در ماههای اخیر و به خصوص سالهای ۱۳۹۵ و ۱۳۹۶ و عوامل اثرگذار بر نرخ تورم در ماههای ابتدای سال ۱۳۹۷ را مورد بررسی قرار داده است. مجموعهای از عوامل باعث کاهش نرخ تورم از سال ۱۳۹۲ به بعد شده که این روند کاهشی تا اواسط سال ۱۳۹۵ ادامه داشته است. با این حال نرخ تورم ماهانه از اواسط سال ۱۳۹۵ روند رو به رشد داشته که تحتتاثیر عوامل متعددی بوده است.

بررسیها نشان میدهد افزایش قیمتهای جهانی کالاهای غیرسوختی از نیمه دوم سال ۱۳۹۵ و در نتیجه افزایش شاخص قیمت وارداتی و رشد نقدینگی و کاهش سهم شبه پول از رشد نقدینگی و همچنین کاهش محدود در نرخ سود بانکی ازجمله عوامل تاثیرگذار بر افزایش تورم از نیمه دوم سال۱۳۹۵ و تداوم این روند در سال ۱۳۹۶ بوده است؛ بهطوریکه نرخ تورم ماهانه از مردادماه ۱۳۹۶ روند افزایشی داشته و با قرار گرفتن در مقدار ۹/ ۱ درصد در آذرماه ۱۳۹۶، به بالاترین مقدار آن برای آذرماه طی سه سال ۱۳۹۴ تا ۱۳۹۶ رسیده است. در آذرماه شاخص قیمت دلاری و ریالی کالاهای وارداتی ایران نیز در بالاترین مقدار خود طی دوره مورد بررسی قرار داشته و پس از آن روند کاهشی داشته است.

عوامل متعددی بر نرخ تورم در سه ماهه ابتدایی سال ۱۳۹۷ تاثیرگذار است. آنچه در وضعیت متغیر تورم اهمیت دارد آن است که در حال حاضر رشد نقدینگی تناسب چندانی با نرخ تورم ۹ درصدی در سال ۱۳۹۵ و نرخ تورم ۶/ ۹ درصدی سال ۱۳۹۶ ندارد. نقدینگی در سال ۱۳۹۵، برابر ۲۳ درصد رشد داشته و این رشد طی یازده ماه نخست سال ۱۳۹۶ به میزان ۸/ ۱۸ درصد بوده است. در حقیقت آنچه مانع از رشد فزاینده تورم در اقتصاد ایران طی سالهای اخیر بوده، نرخ سود حقیقی بالا بوده است که از طریق تاثیر بر سرعت گردش پول، مانع از تحقق آثار تورمی رشد بالای حجم نقدینگی شده است. در تقسیم نقدینگی به دو جزء پول (شامل اسکناس و مسکوک و سپردههای دیداری) و شبه پول (سایر سپردهها)، پول جزء سیال و تورمزای نقدینگی بوده و شبه پول که جزء غیرسیال نقدینگی است از تورمزایی کمتری برخوردار بوده است.در سالهای اخیر به دلیل نرخ سود حقیقی بالا، رشد نقدینگی عمدتا از ناحیه رشد شبه پول بوده و سهم شبهپول از نقدینگی و همچنین سهم آن از رشد نقدینگی بهطور مرتب (بهجز در سال ۱۳۹۵) درحال افزایش بوده است؛ بنابراین ضربهگیر تورم که مانع از رشد تورم به تناسب رشد نقدینگی شده است، نرخ سود حقیقی بالا و تاثیر آن بر تغییر در ترکیب نقدینگی (کاهش سرعت گردش پول) بوده است. این تغییر در ترکیب نقدینگی به علت نرخ سود بالای بانکی است که همزمان با کاهش تورم کاهش نیافته و باعث شده است تا سپردهگذاری بلندمدت بانکی سودآورترین فعالیت اقتصادی باشد. نرخ سود بالا ناشی از عدم تعادل در ترازنامه شبکه بانکی کشور است که نیاز آنها به ذخایر را افزایش داده و به تبع آن رقابت میان آنها در جذب سپردههای مردم را تشدید کرده است.

هماهنگی سیاستهای سهگانه

تحولات سیاستی بانک مرکزی بهویژه در ماههای میانی و پایانی سال ۱۳۹۶ نشان داد که کاهش نرخ سود با توجه به آثار تورمی شدید آن و البته التهابات ارزی نمیتواند پایدار باشد. در این راستا باید با توجه به نقش عدم تعادل ترازنامه شبکه بانکی در تحولات پولی و بانکی و کل اقتصاد کلان، ضمن کاهش تدریجی نرخ سود، اصلاح نظام بانکی بهصورت همزمان در دستور کار قرار گیرد.با توجه به این ویژگی؛ آنچه در اجرای سیاستهای پولی و مالی اهمیت مییابد کاهش نرخ سود بانکی بهگونهای است که تغییر در ترکیب نقدینگی و حرکت منابع از سپردههای مدتدار به سوی سپردههای دیداری با پیامدهای تورمزای کمتری مواجه باشد. درصورتیکه منابع آزاد شده به سمت تولید حرکت کند، میتواند به رشد اقتصادی منجر شده و با افزایش تولید و در نتیجه عرضه، از آثار تورمی آن بکاهد. دستیابی به چنین هدفی نیازمند هماهنگی سیاستهای ارزی، پولی و مالی است.

اثر ارز بر نرخ تورم

بخش بعدی بررسیهای این گزارش درخصوص مجرای اثرگذاری نرخ ارز بر تورم است که در چکیده آن این مکانیزم را بهطور خلاصه تشریح کرده است. نوسانات بازار ارز طی سهماهه اخیر را که ناشی از افزایش تقاضای سفتهبازی در این بازار است، میتوان تحتتاثیر عوامل متعددی ازجمله کاهش نرخ سود بانکی، تحولات بینالمللی و افزایش برخی تحریمها، پایین نگه داشته شدن نرخ ارز طی ماههای اخیر و… دانست. به خصوص آنکه با وجود افزایش درآمدهای دولت از محل فروش نفت خام و گاز طی هشت ماهه نخست سال، خالص داراییهای خارجی بانک مرکزی طی این بازه کاهش یافته که نشانگر افزایش قابلتوجه تقاضا برای ارزهای خارجی است. افزایش نرخ ارز از چند منظر بر شاخص قیمتها اثرگذار بوده است. افزایش نرخ ارز شاخص قیمت کالای مصرفکننده را به علت افزایش شاخص قیمت کالای وارداتی افزایش میدهد. همچنین ازآنجاکه بیش از ۷۰درصد واردات کشور را واردات کالاهای واسطهای تشکیل میدهند، بنابراین افزایش نرخ ارز بر شاخص قیمت تولیدکننده نیز اثرگذار بوده است. با این حال باید توجه داشت که به علت وجود نرخهای ارز دوگانه بخشی از اثر افزایش نرخ ارز روی شاخص قیمت وارداتی خنثی میشود؛ بهطوریکه در سال ۱۳۹۵ حدود ۵۶ درصد از واردات با نرخ ارز مبادلهای و ۴۱ درصد با نرخ ارز آزاد صورت گرفته است. هرچند با وجود اثرگذاری ناکامل افزایش نرخ ارز در بازار آزاد روی شاخص قیمت وارداتی، تورم انتظاری تا حد زیادی تحتتاثیر افزایش نرخ ارز بوده و با افزایش نرخ ارز افزایش خواهد یافت. از طرف دیگر روند تخصیص ارز مبادلهای برای واردات نیز ممکن است. در سال ۱۳۹۶ مطابق با الگوی سال ۱۳۹۵ نبوده باشد، زیرا بهطور معمول در بازههای افزایش تقاضا و زمانی که اختلاف بین نرخ ارز مبادلهای و بازار آزاد افزایش مییابد، تخصیص ارز مبادلهای برای واردات نیز کاهش خواهد یافت.

لزوم به کارگیری سیاستهای مناسب ارزی

این گزارش درخصوص به کارگیری سیاستهای مناسب ارزی به یک نکته مهم اشاره میکند و معتقد است که دولت باید درخصوص نرخ ارز استراتژی و سیاست مشخصی داشته باشد. ادامه روند فعلی در بازار ارز که منجر به کاهش و حراج ذخایر ارزی (داراییهای خارجی بانک مرکزی) کشور شده، باعث شده است تا سیاستگذار اصلاح در بازار مالی و کاهش نرخ سود را به تعویق بیندازد. این اقدام هزینه زیادی برای کشور در پی داشته و نمیتواند برای مدت طولانی ادامه داشته باشد؛ بنابراین نرخ ارز باید بهصورت تدریجی و با اعلام قبلی استراتژیهای کوتاهمدت روند افزایشی داشته باشد تا بتوان در کنار آن به اصلاح شبکه بانکی و کاهش نرخ سود نیز پرداخت. عدم کنترل نوسانات بازار ارز توسط سیاستگذار پولی همزمان با کاهش نرخ سود بانکی و اعمال اصلاحات در شبکه بانکی میتواند یک جهش و نوسان قابلتوجه در این بازار به همراه داشته باشد که در این صورت تاثیر آن بر شاخص قیمت مصرفکننده قابلملاحظه خواهد بود. درصورتیکه بانک مرکزی استراتژی مشخصی در این بازار نداشته باشد، وقوع یک بحران ارزی با کوچکترین کاهشی در نرخ سود ممکن خواهد بود.

چشمانداز تورم در سال ۱۳۹۷

نتایج بررسیهای این مطالعه نشان میدهد در ماههای ابتدایی سال ۱۳۹۷، نرخ تورم از ناحیه افزایش نرخ ارز و بهتبع آن شاخص قیمت کالاهای وارداتی افزایش هرچند محدود را خواهد داشت؛ زیرا براساس پیشبینیها هرچند نرخ ارز افزایش یافته و قیمت کالاهای وارداتی را افزایش خواهد داد، اما شاخص قیمت جهانی کالاهای وارداتی روند کاهشی خواهد داشت.

همچنین با توجه به نوسانات اخیر نرخ ارز و تاثیر بر قیمت تولیدکننده، انتظار افزایش شاخص قیمت تولیدکننده و بهتبع آن شاخص قیمت مصرفکننده در ماههای آتی وجود دارد. با این حال مهمترین عامل اثرگذار بر نرخ تورم، نرخ سود است. درصورتی که بانک مرکزی هدف کاهش نرخ سود بانکی را پیگیری کند میتوان انتظار افزایش تورم را از این منظر داشت، اما باتوجه به تحولات اخیر در بازار ارز، انتظار تلاش موثری ازسوی بانک مرکزی برای کاهش نرخ سود در ماههای ابتدایی سال ۱۳۹۷ وجود ندارد.